レイクはテレビCMやネット広告での露出が多く、知名度は消費者者金融大手のアコムやプロミスと同程度あります。

レイクは現在は新生フィナンシャル株式会社が貸付する、消費者金融(貸金業者)になりますが、もともとは新生銀行カードローン エル(旧レイク)が即日融資ができなくなったために、新生フィナンシャルから貸付する消費者金融に転身した経緯があります。

それだけレイクは最短即日融資にこだわっているカードローンと言えるでしょう。

大手消費者金融と言われているのは、5社ありますが、レイクも大手5社に含まれます(残りはアコム・プロミス・アイフル・SMBCモビット)。

貸付残高は新生フィナンシャル(株)になってから短いこともあり、アコムやプロミスよりも少ないのですが、商品サービス面ではアコム・プロミス以上と言われており、管理人的にもレイクはかなりおすすめです。

もし管理人がお金を借りるなら、少し前まではレイクと言っていました。

その理由は、レイクは以前までセブン銀行やローソン銀行、Enetの借入・返済の提携ATM手数料が無料だったからです(他の消費者金融は全て有料)。

2020年5月現在は、提携ATM手数料が有料となってしまいましたが、それ以外にも多くのメリットがあり、アコム・プロミスよりも顧客満足度は高いと感じています。

この記事はレイクからお金を借りたい人に向けて、レイクの審査を中心に、審査通過率や審査落ちの原因、そしてレイクからお金を借りるメリット・デメリットをどこよりも詳しく完全解説したいと思います。

読んで損はさせませんので、是非参考にしてみてください。

目次

そもそもレイクの貸付(融資)残高はどれぐらいの規模なのか?

レイクの審査について書く前に、レイクが消費者金融業界の中で、どれぐらいの立ち位置なのか説明したいと思います。

消費者金融は、主に顧客に無担保(一部有担保)で融資を行っている貸付残高と、銀行カードローンなどの保証をしている保証残高に分かれますが、業界の順位は貸付残高によって決まっています。

貸付残高が多ければ、それだけ多くの顧客に融資をしており、市場シェアの割合が高くなるのです。

| 項目/業者名 | アコム | プロミス | アイフル | レイク |

| 融資残高(有担保含む) | 9,158億円 | 7,938億円 | 5,602億円 | 約411億 |

| 利用者数(有担保含む) | 1,589,295人 | 1,454,000人 | 950,000人 | ― |

| 1口座当たりの貸付単価(無担保) | 526,000円 | 545,000円 | 450,000円 | ― |

2019年3月時点で、レイクはアコムやプロミスに比べると、貸付残高は10分の1にも満たない数字ですが、新生銀行カードローン エル(旧レイク)の新規申込を停止し、新生フィナンシャルカードローンの名称をレイクに変更したのが2018年4月1日のため、約2年での数字だからです。

大手5社にはSMBCモビットも含まれますが、SMBCモビットのデータは公表されていないため省きました。

数字からは消費者金融業界の中でも融資シェアはまだ低くなっていますが、まだ約2年での数字であり、今後レイクのシェア割合は増えていくことが予想されます。

レイクの審査通過率は?審査は甘いのか厳しいのか?

レイクの審査通過率(新規契約率)は、新生銀行グループ決算・ビジネスハイライトより、2020年1月~3月は30.6%となっています。

| 項目/月 | 2019年1月~3月 | 2019年7月~9月 | 2019年10月~12月 | 2020年1月~3月 |

| 審査通過率 | 30.1% | 29.8% | 29.4% | 30.6% |

| 新規顧客獲得数 | 33,000件 | 34,100件 | 33,500件 | 34,300件 |

上記はレイクの1年間の審査通過率になっていますが、アコムやプロミス、アイフルに比べるとかなり低い数字になっています。

このことから、レイクの審査は消費者金融の中でも厳しめと言えるでしょう。

新生銀行カードローン エル(旧レイク)の2017年7月~9月の審査通過率が44.5%、2017年10月~12月が39.5%になっていることを考えると、レイクは新生フィナンシャルから貸付にした後、審査通過率も下がっていることが分かります。

2018年4月1日からレイクとして貸付を開始していますが、2018年4月~6月の審査通過率が28.9%で、その後も微増の貸付率になっています。

貸付率(審査通過率)は貸倒率や不良債権(不払いや債務整理など)の割合と共に、会社が調整していく数字になるため、約2年間で微増しかしていないということは、現状約3割程度の貸付が、レイクの審査基準と想定できます。

レイクの貸付率がアコムやプロミスよりも低い原因として、申込順位が関わっていると考えられます。

申込順位とは、初めてカードローンを借りる場合、どこに最初申込するかの順位です。これは知名度が大きく影響し、初めて借りる人はアコム・プロミスに申込する人が現状多いのです。

貸金業者は顧客の年収3分の1までしか貸付ができませんので(総量規制)、申込する順番が遅ければそれだけ融資も出来なくなる可能性が高いのです。

しかし、アイフルの貸付率はアコム・プロミスよりも高い場合があるため、一概に申込順位が審査通過率に影響するとは言えない部分もあります。

アコムの直近審査通過率と新規顧客獲得数

| 項目/月 | 2019年12月 | 2020年1月 | 2020年2月 | 2020年3月 |

| 新規申込者数 | 42,332件 | 47,860件 | 49,827件 | 56,601件 |

| 審査通過率 | 42.1% | 40.6% | 42.2% | 42.4% |

| 新規顧客獲得数 | 17,842件 | 19,440件 | 21,038件 | 24,011件 |

参考資料:アコムマンスリーレポート

上記は消費者金融最大手アコムの2019年12月~2020年3月までの審査通過率と新規顧客獲得数になります。

アコムはレイクよりも審査通過率が10%以上高い事が分かります。

レイクの方が新規顧客獲得数が多くなっていますが、これは3ヶ月間の数字になっているからです。

2019年4月~6月のレイクの新規顧客獲得数は36,300件なので、1ヵ月平均12,100件となります。審査通過率が30.2%で逆算すると、月の申込が40,000件程度と想定されるため、アコムよりは下回るものの、かなり多くの人が申込していることが分かります。

-

-

アコム審査に通る人と落ちる人は何が違う?アコム審査の流れについても解説します!

アコム審査に通る人と落ちる人はどこが違うのでしょうか? アコムでお金を借りる際、審査に通過する必要がありますが、通る人もいれば落ちてしまう人もいます。どれぐらいの人がアコムの審査を通過しているか知って ...

続きを見る

-

-

アコムで学生が借入するときの必須知識!審査・即日融資・申込までを詳しく説明!

「お金が必要なのに手持ちも貯金もない・・・」 「急に飲み会に誘われて行きたいけど、給料前でお金がない・・・」 このようなときに、「アコム」での借入を検討する学生さんも多いかと思います。 アコムは消費者 ...

続きを見る

アイフルの審査通過率と新規顧客獲得数

| 項目/月 | 2019年12月 | 2020年1月 | 2020年2月 | 2020年3月 |

| 新規申込者数 | 30,755件 | 34,404件 | 38,629件 | 45,684件 |

| 審査通過率 | 44.9% | 45.7% | 45.8% | 44.5% |

| 新規顧客獲得数 | 13,797件 | 15,715件 | 17,677件 | 20,310件 |

参考資料:アイフル月次データ

カードローンで審査通過率が高いと言われているのが、アイフルです。

実際に同じ月のアコムと比較してみると、2019年12月~2020年3月まで全てアイフルの方が審査通過率が高くなっています。

申込順位トップでは無いのにも関わらず、この貸付率はアイフルの積極融資姿勢が伺えます。

-

-

アイフル審査に通る人と落ちる人の特徴とは?審査の流れと共に説明!

アイフルでお金を借りるには審査に通過しなくてはいけません。 その審査には通る人もいれば、落ちてしまう人もいるため、「両者にはどんな特徴があり、どこが違うのか知りたい!」という人も多いでしょう。 そこで ...

続きを見る

レイク審査に落ちる原因とは?審査落ちする人の傾向と対策

レイクの審査通過率は約30%のため、10人に7人は審査落ちする計算になります。

カードローンでは必ず審査がありますが、審査落ちになった原因を業者に聞いても100%教えてくれません。

そのため、自分自身がなぜ審査に落ちたのか原因を知る方法は無いのです。

しかし、カードローンの審査は実は単純で、審査落ちする人はスコアリング云々よりも、下記の項目によることがほとんどなのです。

必ず審査落ちする項目

- 総量規制オーバー

- 信用情報に異動(事故)情報有

- 他社支払い延滞中

- 直近1週間で申込6件以上

上記はカードローン審査に落ちる原因として、他サイトでよく書かれている内容です。

ネット情報を見ても、ほぼ同じことが書かれていますが、この4つのうちどれか1つでも該当した場合は、99%審査に落ちると思ってください。

カードローンの申込者の内、大手でも4つのどれかに当てはまる人の申込が約2~3割はあります。中小消費者金融になれば、約7割程度はどれかに当てはまり、審査落ちになっているのです。

カードローン業者も効率良く審査をこなしていきたいため、信用情報を照会した時点で該当する人を即審査落ちにし、次の申込者の審査に移ります。

総量規制オーバーで審査落ちする人

※画像は総量規制について│貸金業協会から抜粋

総量規制オーバーとは、年収3分の1以上他社から借入がある人または、年収3分の1ギリギリまで借入がある人の事を指します。

仮に年収が350万円だった場合、3分の1は116万円になります。そのため、他社で120万円借入がある人は総量規制を超えているため融資することができません。

また、3分の1以内の110万円の借入だったとしても、残り枠は6万円しかなく、カードローンの貸付単位は基本的に10万円からになりますので、審査落ちになります。

ショッピングリボ払いも借入に含まれる?

クレジットカードからのキャッシング(現金借入)は総量規制の負債に含まれますが、ショッピングの利用金額は総量規制の計算に含まれません。そのため、ショッピングのリボ払いで100万円の残高があったとしても3分の1には関係がありません。

信用情報に異動(事故)情報がある人

貸金業法では、申込者の返済能力の調査を指定信用情報機関の信用情報を利用して調査することを義務付けています。

1.貸金業者は、貸付けの契約を締結しようとする場合には、顧客等の収入又は収益その他の資力、信用、借入れの状況、返済計画その他の返済能力に関する事項を調査しなければならない。

2.貸金業者が個人である顧客等と貸付けの契約(極度方式貸付けに係る契約その他の内閣府令で定める貸付けの契約を除く。)を締結しようとする場合には、前項の規定による調査を行うに際し、指定信用情報機関が保有する信用情報を使用しなければならない。(引用元:貸金業法)

指定信用情報機関は、JICC(日本信用情報機構)とCIC(シー・アイ・シー)の2社になります。全国銀行個人信用情報センターもありますが、これは主に銀行が加盟しており、貸金業法の指定信用情報機関に認定されていません。

指定信用情報機関とは?

指定信用情報機関とは信用情報提供などを行う法人であり、一定の要件を満たすことを条件に内閣総理大臣により指定される信用情報機関です。2010年の貸金業法改正により、個人向け貸付けを行う貸金業者は、必ず指定信用情報機関に加入し、指定信用情報機関の保有する信用情報を使用することが義務化されました。

また、貸金業者は、個人向け貸付契約を締結および提供した個人信用情報に変更があったときは、遅滞なく、個人信用情報を加入する指定信用情報機関に提供しなければならないとされています。

(引用元:貸金業法 指定信用情報機関制度とは│CIC)

信用情報の主要な異動情報は下記の通りです。

| 異動参考情報 | 内容 |

| 延滞・元金延滞・利息延滞 | 入金予定日から3ヶ月以上入金がされていない情報 |

| 延滞解消 | 入金等がなされて延滞ではなくなった情報 |

| 債権回収 | 契約先(加盟店の債権者)が強制執行や支払督促などの法的手続き等をとった情報 |

| 債務整理 | お客様(債務者)が契約先(債権者)に返済金額の減額等を申し入れた情報。その他、破産申立て、特定調停、民事再生などがあります。 |

| 保証履行 | お客様(債務者)からご契約先(債権者)に対する返済がなされない等の理由により、債務者に代わって保証会社が債権者に支払いを行った情報 |

| 保証契約弁済 | 債務者から債権者に対する返済がなされない等の理由により、債権者が保証会社から一括で支払いを受けた情報。その他、連帯保証人弁済、カード強制解約などがあります。 |

参考サイト:信用情報記録開示書(ファイルD)の見方│JICC

上記はJICCの異動情報になります。CICの異動情報も内容はほぼ同じです。

この異動情報が信用情報に登録されていると審査は99%落ちます。なぜ100%ではないかと言えば、信用情報は稀に間違って登録されている場合があるのと、異動情報の中でも保証履行と保証契約弁済については、中小消費者金融では貸付している場合もあるからです。

しかし、レイクでは保証履行・保証契約弁済が信用情報に登録されていれば審査は通らないでしょう。

信用情報の異動情報の怖い点は、登録期間は5年を超えない期間と決まっているため、一度登録されると解決しても5年間は消えません(異動情報によって登録機関は変わります)。

そのため、異動情報が登録されている期間は、カードローンだけではなく、クレジットカードの審査、住宅ローン、自動車ローン、携帯電話のローンなど、ありとあらゆるローンの審査に通らなくなります。

特にクレジットカードが作れなくなるのはかなりデメリットなので、信用情報はくれぐれも異動情報を登録されないようにしましょう。

他社の支払いを延滞中の人

これは当然ですが、他のカードローンの支払いを延滞している人にお金を貸す人はいません。

他社の返済がされていないのは、信用情報を見ればすぐに判明します。仮に1日だとしても、延滞している時点で返済能力が無いと判断されますので審査は通りません。

注意点として、他のカードローンの返済期日当日に申込した場合も、返済のための借入と見なされて、審査に不利になります。

信用情報はリアルタイムで更新しているため、もし他のカードローンの返済日に申込をするのであれば、入金(返済)をしてから申込した方が審査に通りやすくなります。

直近1週間で融資申込情報が6件以上

これは俗に「申込ブラック」と言われるものですが、直近1週間で融資申込の情報が6件以上ある場合、高確率で審査落ちになります。

融資申込情報とは加盟している貸金業者が、資金需要者から融資の申込があり、返済能力の調査として信用情報を照会した日付のことです。

仮に2020年5月16日にレイクとアコム、プロミスの3社に借入の申込(新規・増額・再契約を問わず)をして、各社が信用情報を照会すれば、3件の申込情報が登録されます。

信用情報を照会した順番が、1.レイク 2.アコム 3.プロミスだった場合、レイクは審査上問題ありませんが、プロミスは申込情報が2社同日に登録されているため、他にも融資申込をしていると判断します。

なぜ融資申込情報が多いと審査落ちになるのか?

そもそもなぜ、他社への融資申込情報が多いと審査落ちになるのかについてですが、一般常識的に、資金使途が生活費や旅行などで申込してきた場合、50万円もあれば十分に足りる金額です。

しかし、他社にも申込してることが判明すると、債権者側は申込者が、かなり切羽詰まった状態または、詐欺的借入などを考えてしまうのです。

電話等で実際にどのような使途で申込をしたのか、そして他社の申込も正直に確認がとれた場合は、融資することもありますが、一気に借りれるだけ借りて、そのまま一回も返済せずに逃亡する人も中にはいるのです。

貸金業者から見れば、少しでも不安要素が審査であれば、限度額を下げて融資をするか、融資をしないかのどちらかになります。

このことから、信用情報で融資申込件数が多い場合、貸金業者が不審と判断し、審査落ちになるのです。

レイクで審査落ちする人はこんな人!?

必ず審査落ちになる項目を4つ説明しましたが、その項目に該当しない人でも審査に通らない人がいます。

下記に説明しているような人はレイクの審査に落ちる可能性があるので注意が必要です。

審査に落ちる可能性がある人

- 勤続年数3か月未満

- 勤務先の会社が怪しい会社

- 水商売・風俗業

- 勤務先に固定電話が無い

- 自営業で固定電話なし

審査落ちの原因になるのは、基本的に勤め先の問題です。

勤続年数が3ヵ月未満の人や転職を繰り返している人は、仕事をすぐ辞める可能性があり、収入が無くなると返済もできないので、審査に通りずらくなります。

また、水商売や風俗業の人も基本的に審査に通りません。その理由は、在籍確認が電話で取れないことと、短期間で店を変える人が多く、勤務先が不明になるためです。

安定性という面で見れば、水商売や風俗業は低くなります。

自営業の人もカードローン審査では安定性が低いと見られます。特に自宅で自営業の人で携帯電話のみの場合は、本当に仕事をしているのか判断ができないため、確定申告書などの書類提出を求められることもあります。

カードローンの審査で年収が多ければ借りやすいと思っている人がいますが、実際は年収よりも収入の安定性を重視しています。

仮に自営業で年収1,000万円の人より、公務員や大会社で年収500万円の人の方が与信は高いのです。

レイクで審査に落ちたら他では借りられないのか?

レイクはプロミスやアコムに比べると審査通過率が若干低いのですが、これは2件目の借入で申し込みしてくる人が多いためです。

プロミス・アコムは初めての借入層が多く、もし仮にレイクも同じ状況であれば審査通過率はもっと高くなることが予想されます。

レイクの審査通過率は冒頭で紹介したように、2020年1月~3月は30.6%のため、10人申込しても7人程度は審査に落ちることになりますが、レイクで審査落ちしたら他社で借りられないのか?と言えば、そうでもありません。

大手消費者金融の審査基準はスコアリングが関係してきますが、業者によって基準は違っており、仮にレイクでは審査に通らなかった人でもプロミスやアコム、SMBCモビットはすんなり審査に通る人がいるのです。

例えば、アコムは同業者(消費者金融やクレジット会社に勤務している人)にもお金を貸しますが、プロミスは同業者への融資は基本的に行っていません。

また、SMBCモビットのWEB完結は電話連絡なしで借入が可能になっているため、会社への在籍確認がとりずらくて審査落ちした人は、SMBCモビットなら審査に通る可能性があります。

このように、微妙なラインで審査落ちしたケースであれば、他の大手消費者金融から借りられる可能性は充分にあるのです。

しかし、これはあくまでも微妙なラインで審査落ちした人の場合です。信用情報に事故情報(延滞や債務整理など)がある人は、大手では審査に通ることはまず無理でしょう。

もし過去に債務整理(任意整理、特定調停、民事再生、自己破産)をして全て完済(破産の場合は免責許可)しているのであれば、大手は無理ですが、中小消費者金融なら借りられる可能性があります。

下記記事に詳しく解説しているので、参考にしてみてください。

-

-

消費者金融おすすめランキング最新2020完全版!大手から中小まで人気を徹底比較!

手軽にすぐ、スピーディにお金を借りるなら「消費者金融」と多くの人が思い浮かべると思います。 今はカードローンという言葉がメインになっていますが、これは銀行が個人向けカードローンを出してから広まった言葉 ...

続きを見る

レイクのメリットとは?商品の特徴を完全解説!

長々とレイクの審査について書いてしまいましたが、ここからはレイクのメリットを紹介していきます。

管理人的には、カードローンの中でメリットと言える部分が一番多いのがレイクだと思っています。

レイクの最大の魅力は選べる無利息にあります!

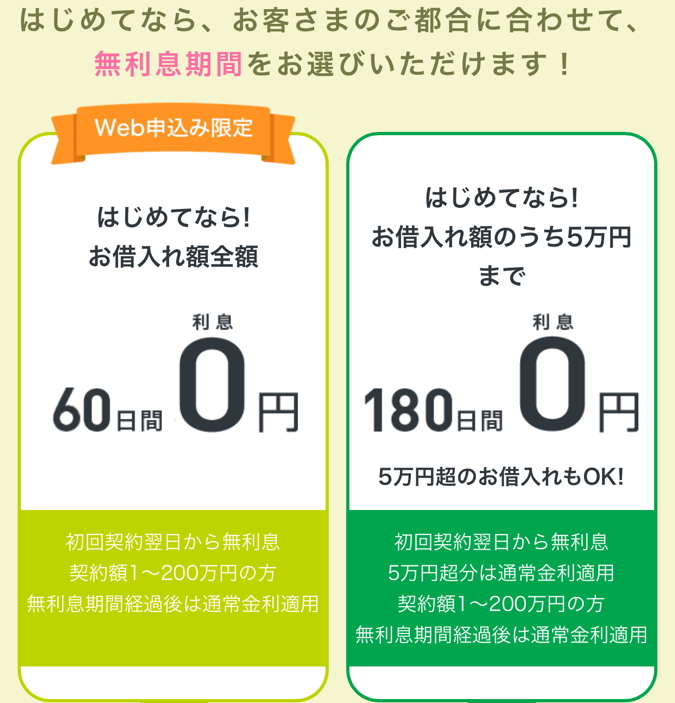

レイクの最大の魅力は、借入の全額を60日間無利息または、借入のうち5万円を180日間無利息の、どちらかを選べる点にあります。

無利息サービスは、大手消費者金融の多くがやっていますが、プロミス・アコム・アイフルは30日間の無利息だけになります。

しかし、レイクはWEB申込なら60日間の無利息となりますし、5万円だけなら、180日間も金利0%で融資が受けられるのです。

そのため、5万円以内の融資であれば、銀行やJAバンク、ろうきん、国の生活福祉資金貸付制度よりも安くお金を借りることができます。

銀行や公的機関での融資は、審査結果までに時間がかかり、融資までを考えると1週間から遅いと1ヶ月程度になる場合もあります。

レイクは審査は最短15秒、WEB申込なら最短25分融資も可能となっており、さらに無利息サービスもあります。

特につなぎ資金等で2ヶ月以内しか利用しないなら、断然レイクの方がおすすめですし、半年以内に完済目途がある場合も、銀行や信金で借りるよりレイクの方が支払う利息は少なくなります。

銀行や公的機関などは金利が安いと安易に考えがちですが、実際はレイクで借りた方が払う利息が少ないケースは多々あるのです。

| 借入先 | 金利 |

| 都市銀行目的ローン | 年3%~4% |

| JAバンクカードローン | 年10%程度 |

| ろうきん教育ローン | 年2%~4% |

| 生活福祉資金貸付制度 | 連帯保証人なし:年1.5% 連帯保証人有り:無利子 |

60日間と180日間の無利息はどっちがお得なのか?

レイクの無利息は、契約額1~200万円までは、WEB申し込みによって60日間無利息か、借入額の内5万円までを180日間無利息のどちらかを選ぶことができます(選べる無利息サービス併用は不可)。

そのため、どちらの無利息がお得なのか分かりにくい時がありますが、レイクの公式サイトには無利息の早見表が掲載されています。

| 返済回数/利用金額 | 5万円 | 10万円 | 20万円~ |

| 1回 | 両方同じ | 60日* | 60日* |

| 3回 | 180日* | 60日* | 60日 |

| 6回 | 180日* | 180日* | 60日* |

| 12回 | 180日* | 180日* | 60日* |

| 24回 | ― | 180日* | 60日* |

*webで申込むと60日間無利息、お借入額5万円まで180日間無利息

結論として、利用金額が20万円以上の場合は60日間無利息を選択した方がお得になります。

利用金額が5万円または10万円以下の場合は、返済回数によって変わりますが、180日間無利息を選択した方がお得になるケースが多くなっています。

レイク無利息の注意点

・Web以外の無人店舗やお電話で申込むと、お借入額全額30日間無利息またはお借入額5万円まで180日間無利息のどちらかになります。

・30日間、60日間、180日間無利息の併用はできません。

・180日間無利息それぞれ契約額1~200万円まで。30日間無利息、60日間無利息(Webでのお申込み限定)。

・初めてなら初回契約翌日から無利息開始となります。無利息期間経過後は通常金利適用。

審査結果は申込完了画面に最短15秒で結果表示!

レイクは申込完了画面に最短15秒で仮審査結果が表示されます。

これは信用情報を照会していないため、仮審査の結果になりますが、申告通りの借入で在籍確認も問題なく取れれば、仮審査でも信憑性がある審査結果と考えて大丈夫です。

大手消費者金融の審査は最短30分程度になっていますが、審査落ちの場合でも少なくとも30分は待たなくてはなりません。

しかし、レイクであれば、ある程度の結果が申込後に分かることから、仮に審査に通らなかった場合、他の手段をすぐに考えられるメリットがあります。

カードレス対応なので自宅への郵送なしで借りれる!

レイクはカードレス(カード発行なし)対応になっています。そのため、WEBで申込しカード不要を選択することによって、自宅への郵送物は一切なしで借りることが可能です。

自宅への郵送物なしでお金を借りることができるのは、大手消費者金融の最大の強みと言っても良いでしょう。

銀行カードローンや、クレジット会社のカードローンはWEB完結対応であっても、カードが自宅に必ず届きます。

銀行カードローンは自宅にカードを送ることによって、在宅確認も兼ねているのです。

しかしながら、昔より借金がバレる原因の第一位は、自宅への郵便物です。延滞して自宅に送られた督促書でバレるのは自業自得ですが、契約した契約書の控えやカードで借入がバレてすぐに完済する人も多くいます。

レイク公式アプリならスマホでセブン銀行から借入可能!

レイクには、公式アプリの「e-アルサ」があり、アプリから申込して借入すれば、スマホを使ってセブン銀行から借入・返済をすることができます。

カード不要にすれば自宅への郵送物もなく、スマホがカードの代わりになるのです。

カードは持っているだけで借金をしていることが一発でバレてしまいます。財布に入れていて落とした場合や、財布の中身を見られてカードがあった場合、言い逃れが難しいものです。

それらが不安な人は、レイク公式アプリの「e-アルサ」から申込することをおすすめします。

WEB申込なら最短25分融資も可能!

レイクはWEBからの申込であれば最短25分融資も可能となっており、カードローン業界で最速になっています。

申込から借入までが最短25分であれば、急にお金が必要になった場合でも、わずか1時間で現金が振り込まれるのです。

プロミスも最短1時間融資が可能となっており、この2つがカードローンでも一番早く借りれる業者と言えるでしょう。

レイク審査通過率と審査落ちの原因まとめ

レイクの審査通過率と審査落ちについて特に詳しく書きました。長文になってしまいましたが、どこよりも詳しく審査については書いたつもりです。

もっと細かい点もあるのですが、それらを全て書くとかなりの長い文章になってしまいます。

ここに書いた審査落ちの原因はレイクだけではなく、全てのカードローンに言えることなので、是非参考にしてみてください。

レイクのデメリット部分について書くのを忘れましたが、デメリットは「金利が銀行カードローンよりも高い」これだけです(笑)

金利が銀行カードローンと同程度の14%~15%程度になり、前のように提携ATM手数料が無料に戻れば、レイク以上におすすめできるカードローンは無いと言い切れます。

上限金利は18.0%になっていますが、無利息サービスを上手に利用すれば金利のデメリット部分は無くなると言っても良いでしょう。

総合的に見てもガチでおすすめできるカードローンになっています。

おしまい。

レイクの貸付条件

満20歳以上70歳以下の方で安定した収入のある方(パート・アルバイトで収入のある方も可)。

| 商号 | 新生フィナンシャル株式会社 |

| ご融資額 | 1万円~500万円 |

| 貸付利率(実質年率) | 年4.5%~18.0%

※貸付利率はご契約額およびご利用残高によって異なります。 |

| ご利用対象 | 満20歳~70歳(国内居住の方、ご自分のメールアドレスをお持ちの方、日本の永住権を取得されている方) |

| 遅延損害金(年率) | 年20.0% |

| ご返済方式 | 残高スライドリボルビング方式 元利定額リボルビング方式 |

| ご返済期間・回数 | 最長5年・最大60回 ※融資枠の範囲内での追加借入や繰上返済により、返済期間・回数はお借入れ及び返済計画に応じて変動します。 |

| 必要書類 | 運転免許証等 ※収入証明(契約額に応じてレイクが必要とする場合) |

| 担保・保証人 | 不要 |

| 貸金業登録番号 | 関東財務局長(10) 第01024号 日本貸金業協会会員第000003号 |

※貸付条件を確認し、借りすぎに注意しましょう。

※レイクが契約する貸金業務にかかる指定紛争解決機関 日本貸金業協会 貸金業相談・紛争解決センター

※ご契約には所定の審査があります。

※2018年4月現在